「106万円の壁」とは?

年収106万円を超えた一部の非正規従業員は、扶養から外れて社会保険に加入しなければなりません。社会保険料を負担することにより、収入が増えているにもかかわらず手取り収入が減ってしまう問題を、「106万円の壁」といいます。

まずは、年収106万円の壁の概要を分かりやすく解説します。

年収106万円を超えると社会保険の加入が必要になる

年収が106万円を超え、下記の要件すべてに該当するパートやアルバイトなどの非正規従業員は、社会保険への加入が必要です。

- 1カ月の収入が8万8,000円(年収約106万円)以上

- 週あたりの労働時間が20時間以上

- 2カ月以上の継続勤務

- 学生ではない

- 事業所の従業員数が101人以上(2024年10月以降は51人以上)

適用される社会保険は、厚生年金と健康保険です。厚生年金の保険料率は、労使折半で18.3%(2023年9月時点)です。健康保険の保険料率は、全国健康保険協会(協会けんぽ)の場合、都道府県ごとに異なりますが10%前後で、こちらも労使折半となっています。

参考:日本年金機構|短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内

年収106万円を超えても扶養のままでよいケース

たとえ年収が106万円を超えていても、必ずしもすぐに社会保険の加入が必要になるわけではありません。106万円の計算の中に、次のようなものは含まれないからです。

- 通勤手当・家族手当・通勤手当など各種手当

- 臨時の賃金

- 残業代などの時間外手当

- 3カ月を超える期間ごとに支払われる賞与

なお、1カ月の収入が年収106万円の基準となる8万8,000円を超えたとしても、一時的なものである場合には扶養から抜ける必要はありません。3カ月連続で8万8,000円を超えなければ、問題視されないのが一般的です。

扶養から外れると社会保険料の負担はいくら増える?

東京都に住む35歳のパート従業員が、年収106万円を超えて厚生年金と協会けんぽの健康保険に加入したケースで考えてみましょう。

標準報酬月額を9.8万円とすると、月額の厚生年金保険料は17,934円・健康保険料は9,780円・合わせて27,714円です。従業員本人の負担はその半分のため、毎月13,857円の天引きとなり、年間では166,284円の負担となります。

出典:協会けんぽ|全国健康保険協会|令和6年度保険料額表(令和6年3月分から)|抜粋

社会保険に加入すれば、将来もらえる年金額は増えますし、健康保険の給付も手厚くなります。とはいえ、多くの非正規従業員にとって、目先の収入減は深刻な問題です。敏感にならざるを得ないのが現状といえるでしょう。

年収106万円の壁が意識されるようになった背景

年収106万円の壁が注目を集めている要因のひとつとして挙げられるのが、度々行われる適用拡大です。106万円の壁が問題視されている主な理由と併せて解説します。

社会保険の適用拡大

社会保険への加入が必要となる要件のひとつに、事業所の従業員数※があります。2016年時点では、この人数が501人以上でした。その後、2022年10月の適用拡大で現行の101人以上(2024年4月現在)となり、2024年10月からは51人以上の企業への拡大が決定しています。

出典:厚生労働省|従業員数500人以下の事業主のみなさま | 社会保険適用拡大 特設サイト

短期間で繰り返される適用拡大により、106万円の壁に向き合わざるを得ない非正規従業員が増えました。この事実が、106万円の壁が注目度を高める大きな要因となっています。

※従業員数=現在の厚生年金保険の適用対象者数

なぜ106万円の壁が問題視されるのか

106万円の壁が問題視されるのは、「手取り収入が減る」という非正規従業員側の事情だけではありません。非正規従業員を雇用する企業側にも、深刻な課題を生じさせています。

扶養に入って働く非正規従業員の中には、扶養から抜けてしまうことや手取り収入が減るのを避けるため、年収を106万円以下に抑えるための就業調整(働き控え)を行う人が多く存在します。

少子高齢化が進み、今後ますます労働力の確保が困難になると予想される中で、就業調整が企業に与える影響は無視できません。また、即戦力として活躍する非正規従業員の経験やスキルを十分に生かせないことは、企業の生産性や業績を考える上でも大きな損失です。

このように、106万円の壁は、従業員だけでなく企業にとっても直ちに向き合うべき重要なテーマとなっています。

年収106万円の壁への対策|「キャリアアップ助成金(社会保険適用時処遇改善コース)」

106万円の壁が原因で生じる諸問題への対策として、2023年10月にスタートしたのが「キャリアアップ助成金(社会保険適用時処遇改善コース)」です。同制度を構成する三つのメニュー「手当等支給メニュー」「労働時間延長メニュー」「併用メニュー」について、それぞれの詳細を分かりやすく解説します。

(1)手当等支給メニュー

社会保険へ加入することによって生じる従業員の自己負担額を、手当などを通じて補填する事業主に対して助成金が支給されます。1〜2年目は賃金の15%以上・3年目は18%以上の増額が必要です。

%E6%89%8B%E5%BD%93%E7%AD%89%E6%94%AF%E7%B5%A6%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1468&height=436&name=(1)%E6%89%8B%E5%BD%93%E7%AD%89%E6%94%AF%E7%B5%A6%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

出典:厚生労働省|キャリアアップ助成金(社会保険適用時処遇改善コース)

(2)労働時間延長メニュー

社会保険への加入を目的に従業員の労働時間を延長し、それに応じて賃金を増額した事業主へ助成されます。週の所定労働時間を4時間以上延長する、もしくは1〜3時間延長+基本給の増額という条件があります。

%E5%8A%B4%E5%83%8D%E6%99%82%E9%96%93%E5%BB%B6%E9%95%B7%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1468&height=548&name=(2)%E5%8A%B4%E5%83%8D%E6%99%82%E9%96%93%E5%BB%B6%E9%95%B7%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

出典:厚生労働省|キャリアアップ助成金(社会保険適用時処遇改善コース)

(3)併用メニュー

手当等の支給と労働時間延長の両方を組み合わせて実施した事業主への助成メニューです。1年目に手当等支給・2年目に労働時間延長を行う事業主に対し、従業員1人あたり最大50万円が助成されます。

%E4%BD%B5%E7%94%A8%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1476&height=664&name=(3)%E4%BD%B5%E7%94%A8%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

出典:厚生労働省|キャリアアップ助成金(社会保険適用時処遇改善コース)

106万円の壁以外の「年収の壁」

年収106万円は、扶養から外れるかどうかのボーダーラインとして重要ですが、非正規従業員の年収によって影響を受ける制度は、ほかにもいくつか存在します。それぞれの年収の壁について、106万円の壁と併せて理解を深めていきましょう。

| 年収 |

住民税 |

所得税 |

社会保険料 |

配偶者控除 |

配偶者

特別控除 |

| 100万円以下 |

かからない |

対象 |

ー |

| 100万円 |

かかる |

かからない |

| 103万円 |

かかる |

かからない |

ー |

対象 |

| 106万円 |

かかる場合あり |

| 130万円 |

かかる |

| 150万円 |

段階的に減少 |

| 201万円 |

対象外 |

【税金の壁】100万円の壁・103万円の壁

100万円の壁・103万円の壁は「税金の壁」です。超えることにより、各種税金の支払い義務が生じます。

100万円の壁

年収が100万円を超えると、住民税の支払い義務が生じます※。ただし、未成年者の場合、前年の収入が給与収入のみで204万4千円未満であれば住民税は非課税です。※一部自治体では金額が異なる

103万円の壁

年収が103万円以上になると、所得税の支払いが発生します。同時に扶養控除の対象外となるため、扶養者の税負担が増える可能性があります。

【社会保険の壁】106万円の壁・130万円の壁

106万円の壁・130万円の壁は「社会保険の壁」です。壁を超えることで、社会保険料の納付義務が発生します。

106万円の壁

「106万円の壁」は、社会保険の加入が必要になるかどうかの境目です。以下に挙げる社会保険の加入要件に該当する場合、扶養者の扶養から抜け、厚生年金保険や健康保険への加入が必須となります。

- 1カ月の収入が8万8,000円(年収約106万円)以上

- 週あたりの労働時間が20時間以上

- 2カ月以上の継続勤務

- 学生ではない

- 事業所の従業員数が101人以上(2024年10月以降は51人以上)

参考:日本年金機構|短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内

130万円の壁

年収が106万円以上でも、社会保険の加入要件に該当しなければ、扶養者(親や配偶者など)の扶養に入ることができます。

しかし年収が130万円を超えると、加入要件にかかわらず扶養者の扶養から外れます。自分自身で社会保険に加入し、保険料を負担しなければなりません。

勤務先に社会保険制度が用意されていないケースでは、国民健康保険や国民年金保険への加入が必要です。

【配偶者控除の壁】150万円の壁・201万円の壁

150万円の壁・201万円の壁は「配偶者(特別)控除の壁」です。壁を超えることで、扶養者である配偶者の配偶者控除が減少、もしくは受けられなくなります。

150万円の壁

配偶者の年収が150万円を超えると、配偶者(特別)控除が段階的に減少していきます。つまり、扶養者である配偶者の税負担が徐々に増えることになります。

出典:国税庁|No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき

201万円の壁

配偶者の年収が201万円を超えると、配偶者(特別)控除が受けられなくなります。

年収の壁をクリアする賃上げの代替案

106万円の壁は、人手不足や生産性の低下を招く、企業にとって深刻な課題です。この課題への対処法としては、年収の壁を超えても手取り収入が減らないよう、社会保険料負担分の補填を目的とした賃上げを行うのが一般的ですが、企業の資金力には限界もあります。そこで、賃上げに代わる手法として注目されているのが、福利厚生の充実です。詳しく見ていきましょう。

福利厚生が106万円の壁への対策となる理由

福利厚生が106万円の壁への対策となる理由として、まず挙げられるのが「福利厚生費は経費として計上できる」点です。

経費として計上することにより、福利厚生費は課税対象となりません。つまり、福利厚生とすることで、税金や保険料に影響を与えることなく(=年収の壁を意識することなく)モノやサービスを提供できるのです。

なお、福利厚生として認められる要件は、以下のようになります。

- 換金性がなく、福利厚生の目的に合致している

- すべての従業員を対象としている

- 社会通念上、妥当な金額の範囲内である

関連記事:福利厚生をまとめてチェック!導入メリットから課税についてまで網羅

「第3の賃上げアクション」プロジェクトも発足

一定の要件を満たした福利厚生は課税されないため、給与での支給よりも従業員の実質的な手取り額を増やせます。

この仕組みを利用して、福利厚生を定期昇給とベースアップに続く「第3の賃上げ」とエデンレッドジャパンが定義し、福利厚生の活用を推奨する「第3の賃上げアクション」プロジェクトが発足しました。

プロジェクトの注目度は高く、2024年2月のローンチ以降、多くの有名メディアに取り上げられています。

出典:“福利厚生”で実質手取りアップと高いエンゲージメントの実現を「#第3の賃上げアクション」プロジェクト

関連記事:【めざましテレビでも紹介されました】賃上げをかなえる福利厚生とは

関連記事:グッド!モーニングでも話題の「第3の賃上げ」|福利厚生の活用で低リスクな賃上げを実現!

福利厚生を充実させることで企業が得られる3つのメリット

福利厚生を充実させることで、企業が実際に得られる効果にはどのようなものがあるのでしょうか。以下、特に影響の大きい三つのメリットを紹介します。

- 法人税の節税効果:福利厚生を経費として計上することにより、福利厚生に要したコストを企業の利益から控除可能です。これにより、企業の法人税の節税効果が期待できます

- 人手不足の改善:充実した福利厚生は「従業員を大切にする企業」の強力なアピール要素です。働きやすく魅力的な企業として他社との差別化ができるため、人手不足の改善にも寄与します

- 生産性・業績の向上:「従業員を大切にする企業」で働く従業員は、業務に対するモチベーションが高く、優れたパフォーマンスを発揮する傾向にあります。従業員一人ひとりの生産性が向上し、企業全体の業績向上にもつながります

「106万の壁」対策の第一歩に|チケットレストラン

新たな福利厚生の導入を検討する企業の中で、近年広く注目されているのが、食事補助の福利厚生として日本一の実績を持つエデンレッドジャパンの「チケットレストラン」です。サービスの詳細を解説します。

「チケットレストラン」はどんなサービス?

「チケットレストラン」は、専用のICカードを通じて従業員の食事代を半額補助できる福利厚生サービスです。

「チケットレストラン」の加盟店舗は全国に25万店舗以上で、人気のファミレスや3大牛丼チェーンのほか「Uber Eats」を通じて人気ハンバーガーショップも利用できます。勤務時間内であればいつでも利用できるため、ランチはもちろんのこと、朝食やおやつの購入も可能です。

一般的な社員食堂や、設置型社食の場合、夜勤や出張中・リモートワーク中の従業員が利用できず、不公平感の原因となるケースが少なくありません。しかし「チケットレストラン」であれば、場所や勤務形態にかかわらず、すべての従業員が平等に利用できます。

こうした利便性の高さが評価され、導入企業での利用率98%・継続率99%・従業員満足度93%を誇るサービスとなっています。

資料請求はこちら

「チケットレストラン」が106万円の壁対策に効果的な理由

食事補助は、日常的に活用できる福利厚生です。福利厚生としてのアピール度が高く、従業員のエンゲージメントも効果的に高められます。

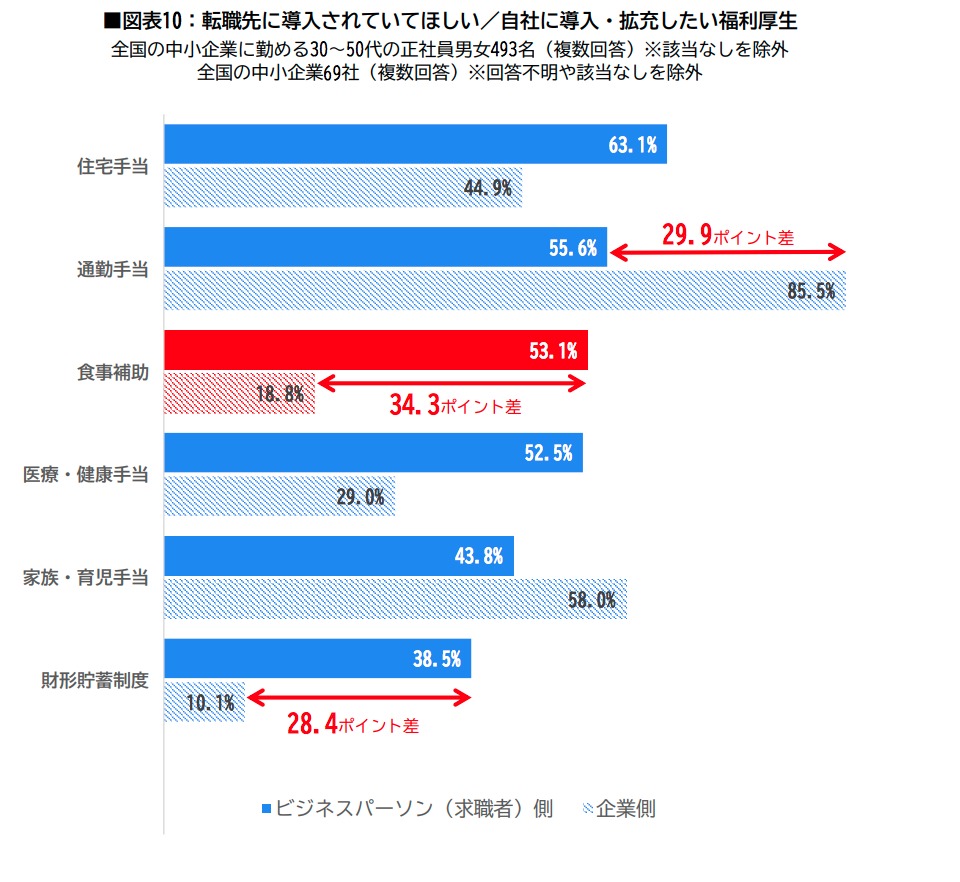

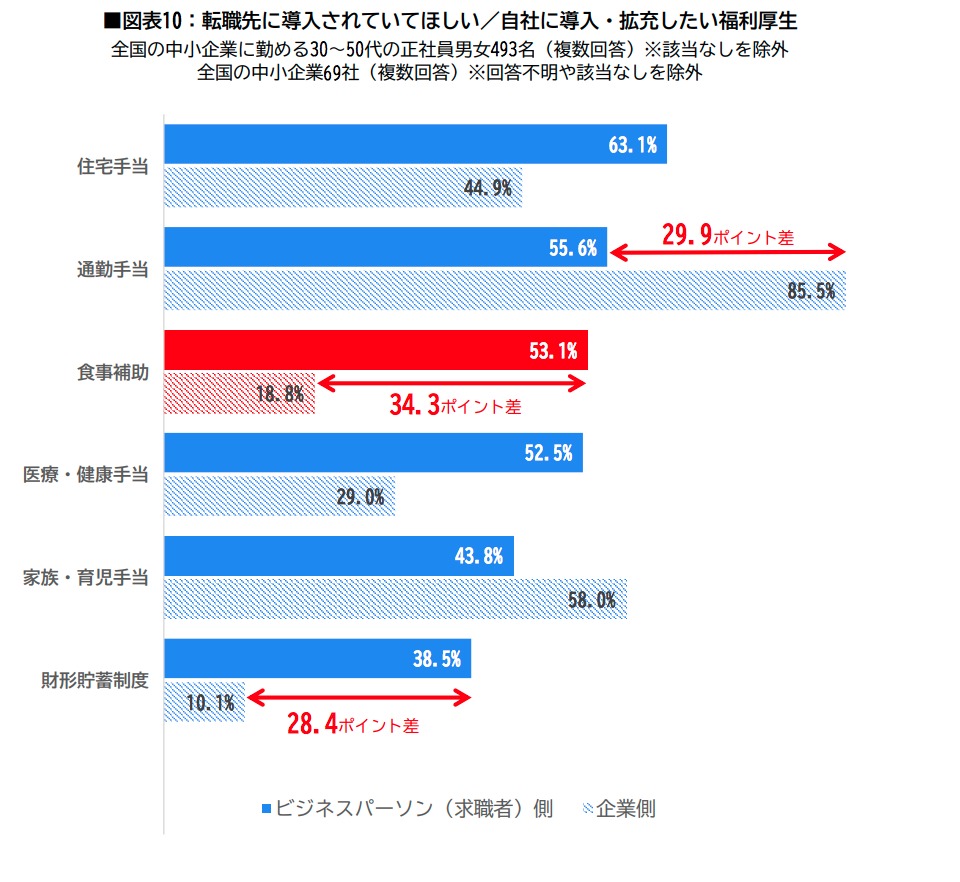

なお、エデンレッドジャパンが2020年に行った「働き方・待遇に関する意識調査」によると、「転職先に導入されていてほしい福利厚生」への回答として、「住宅手当(63.1%)」「通勤手当(55.6%)」に次いで多かったのが、「食事補助(53.1%)」でした。

出典:ビジネスパーソンと企業を比較した「働き方・待遇に関する意識調査」 待遇の改善を望むビジネスパーソンに対し、経営者は「内部留保」への利益配分を優先 | 株式会社エデンレッドジャパンのプレスリリース

一方、企業向けの調査を見てみると「自社に導入・拡充したい福利厚生」として「福利厚生」を挙げた企業はわずか18.8%に留まっています。この、34.3ポイントという従業員側と企業側とのギャップは、全項目内で最大です。

この調査結果は、福利厚生としての「食事補助」の重要性とともに、実施した際の効果の高さを裏付けるものといえます。

106万円の壁を賢くクリアするために

年収106万円の壁は、パートやアルバイトなどの非正規従業員が直面する切実な問題であり、企業側にとっても人手不足や生産性の低下を招く深刻な課題となっています。

この壁を乗り越えるためには、「キャリアアップ助成金(社会保険適用時処遇改善コース)」をはじめとする政府による支援制度の活用のほか、充実した福利厚生の提供が効果的です。経費として処理できる福利厚生で従業員の生活を支えることにより、効果的に従業員の実質手取りを増やせます。

また「従業員を大切にする企業」としてのブランディングは、他社との差別化につながります。求職者・従業員双方にとって魅力的な企業となることで、人手不足の解消はもちろんのこと、生産性向上も期待できるでしょう。

ぜひ今回の記事を参考に、106万円の壁を賢くクリアする方法を模索してはいかがでしょうか。

資料請求はこちら

%E6%89%8B%E5%BD%93%E7%AD%89%E6%94%AF%E7%B5%A6%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1468&height=436&name=(1)%E6%89%8B%E5%BD%93%E7%AD%89%E6%94%AF%E7%B5%A6%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

%E5%8A%B4%E5%83%8D%E6%99%82%E9%96%93%E5%BB%B6%E9%95%B7%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1468&height=548&name=(2)%E5%8A%B4%E5%83%8D%E6%99%82%E9%96%93%E5%BB%B6%E9%95%B7%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

%E4%BD%B5%E7%94%A8%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png?width=1476&height=664&name=(3)%E4%BD%B5%E7%94%A8%E3%83%A1%E3%83%8B%E3%83%A5%E3%83%BC.png)

.png)