「年収の壁」の概要と課題

「年収の壁」とは、パートやアルバイトなどで働く人の年収が一定の金額を超えることにより、税金や社会保険料の負担が発生し、逆に手取り額が減ってしまうボーダーラインのことです。

具体的な「年収の壁」には、100万円・103万円・106万円・130万円・150万円・201万円の6種類があります。それぞれの壁に該当する年収を超えるたび、税金や社会保険料の負担が発生し、手取り額が減少することになります。

| 年収 |

住民税 |

所得税 |

社会保険料 |

配偶者控除 |

配偶者特別控除 |

| 100万円以下 |

かからない |

対象 |

ー |

| 100万円 |

かかる |

かからない |

| 103万円 |

かかる |

かからない |

ー |

対象 |

| 106万円 |

かかる場合あり |

| 130万円 |

かかる |

| 150万円 |

段階的に減少 |

| 201万円 |

対象外 |

つまり、年収の壁を超えると、一定の範囲内で「働いたぶん損をする」事態が生じます。この事態を回避するため、「年収の壁」を超えないよう、就業調整(働き控え)をする人も少なくありません。

近年、この就業調整によって、企業・従業員・社会全体それぞれに引き起こされている損失が大きな話題となっています。

まず、企業側が被る主な損失として、「人手不足」と「生産性の低下」があります。就業調整が起きると、企業は本来活用できるはずの労働力を活用できません。ただでさえ少子高齢化による人手不足が叫ばれる中、企業の運営に必要な労働力をまかなえない可能性が考えられるのです。

また、人手不足は生産性低下の原因となります。非正規社員の割合が多い企業の場合、業績の悪化や業界内での競争力低下といったリスクも生じるでしょう。

一方、従業員側は、労働時間が抑えられることによって「キャリアの停滞」や「将来の年金額を増やせない」といった損失を抱えることになります。それぞれがライフプランに与える影響は決して小さいものではありません。

さらに、企業・従業員の双方に生じる損失は、「収入が増えないことによる消費や税収の減退」や「経済活動の停滞」といった、社会全体の損失にもつながります。

これらの多様かつ複雑な課題への対応として、近年さまざまな対応策が検討・実施されています。

6つの年収の壁をわかりやすく解説

「年収の壁」は、税金の壁にあたる「100万円・103万円」・社会保険の壁にあたる「106万円・130万円」・配偶者特別控除の壁にあたる「150万円・201万円」の、3分野6種類があります。それぞれの内容を詳しく見ていきましょう。

【税金の壁】100万円の壁・103万円の壁

100万円の壁・103万円の壁は、税金の壁です。超えることにより、各種税金の支払い義務が発生します。

100万円の壁

年収が100万円を超えると、住民税の支払い義務が生じます(※)。ただし、未成年者の場合、前年の収入が給与収入のみで204万4千円未満であれば住民税は非課税です。(※)一部自治体では金額が異なる

103万円の壁

年収が103万円以上になると、所得税の支払いが発生します。同時に扶養控除の対象外となるため、扶養者の税負担が増える可能性があります。

【社会保険の壁】106万円の壁・130万円の壁

106万円の壁・130万円の壁は、社会保険の壁です。壁を超えることで、社会保険料の納付義務が発生します。

106万円の壁

「106万円の壁」は、社会保険の加入が必要になるかどうかの境目です。以下に挙げる社会保険の加入要件に該当する場合、厚生年金保険や健康保険などの社会保険への加入が必須となり、保険料の負担が生じます。

- 1カ月の収入が8万8,000円(年収約106万円)以上

- 週あたりの労働時間が20時間以上

- 2カ月以上の継続勤務

- 学生ではない

- 事業所の従業員数が101人以上(2024年10月以降は51人以上)

参考:日本年金機構|短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内

130万円の壁

年収が106万円以上でも、社会保険の加入要件に該当しなければ、扶養者(親や配偶者など)の扶養に入ることができます。

しかし年収が130万円を超えると、加入要件に該当していなくとも扶養者の扶養から外れます。自分自身で社会保険に加入し、保険料を負担しなければなりません。

勤務先に社会保険制度が用意されていないケースでは、国民健康保険や国民年金保険への加入が必要です。

【配偶者控除の壁】150万円の壁・201万円の壁

150万円の壁・201万円の壁は、配偶者(特別)控除の壁です。壁を超えることで、配偶者(特別)控除が減少もしくは受けられなくなります。

150万円の壁

配偶者の年収が150万円を超えると、配偶者(特別)控除が段階的に減少していきます。つまり、扶養者である配偶者の税負担が徐々に増えることになります。

出典:国税庁|No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき

201万円の壁

配偶者の年収が201万円を超えると、配偶者(特別)控除が受けられなくなります。

「年収の壁」に対する企業独自の取り組み

人手不足と生産性低下の原因となる「年収の壁」は、企業にとって無視できない深刻な課題です。問題の解消に向け、企業が実践できる具体的な取り組みを紹介します。

政府による支援策の活用

企業向けの年収の壁への対策として、政府は2023年10月に「年収の壁・支援強化パッケージ」を提供を開始しました。

106万円の壁への対策としては、賃金引き上げなどに取り組む企業に対する助成金の支援が盛り込まれています。また、130万円の壁については、一時的な収入増による社会保険料負担を回避する仕組みが導入されています。

参考:厚生労働省|年収の壁・支援強化パッケージ

関連記事:【社労士監修】年収の壁を乗り越える!「社会保険適用時処遇改善コース」とは

賃上げの検討

人手不足を解消するための手段として、高い効果が期待できるのが賃上げです。

優秀な人材の獲得・定着が期待できるため、企業体力に余裕があるのであれば、ぜひ検討したい対策といえるでしょう。

とはいえ、賃上げは年収の壁対策としては不十分です。負担が発生する税金や社会保険料を補って余りあるだけの賃上げが行えない限り、さらなる就業調整によってますます従業員の労働時間が減少するリスクがあります。

福利厚生の提供

充実した福利厚生の提供する企業は「従業員を大切にする企業」として求職者からの注目を集める傾向にあります。優秀な人材の獲得や定着に役立つだけでなく、モチベーションやパフォーマンスの向上による生産性の向上も期待できるでしょう。

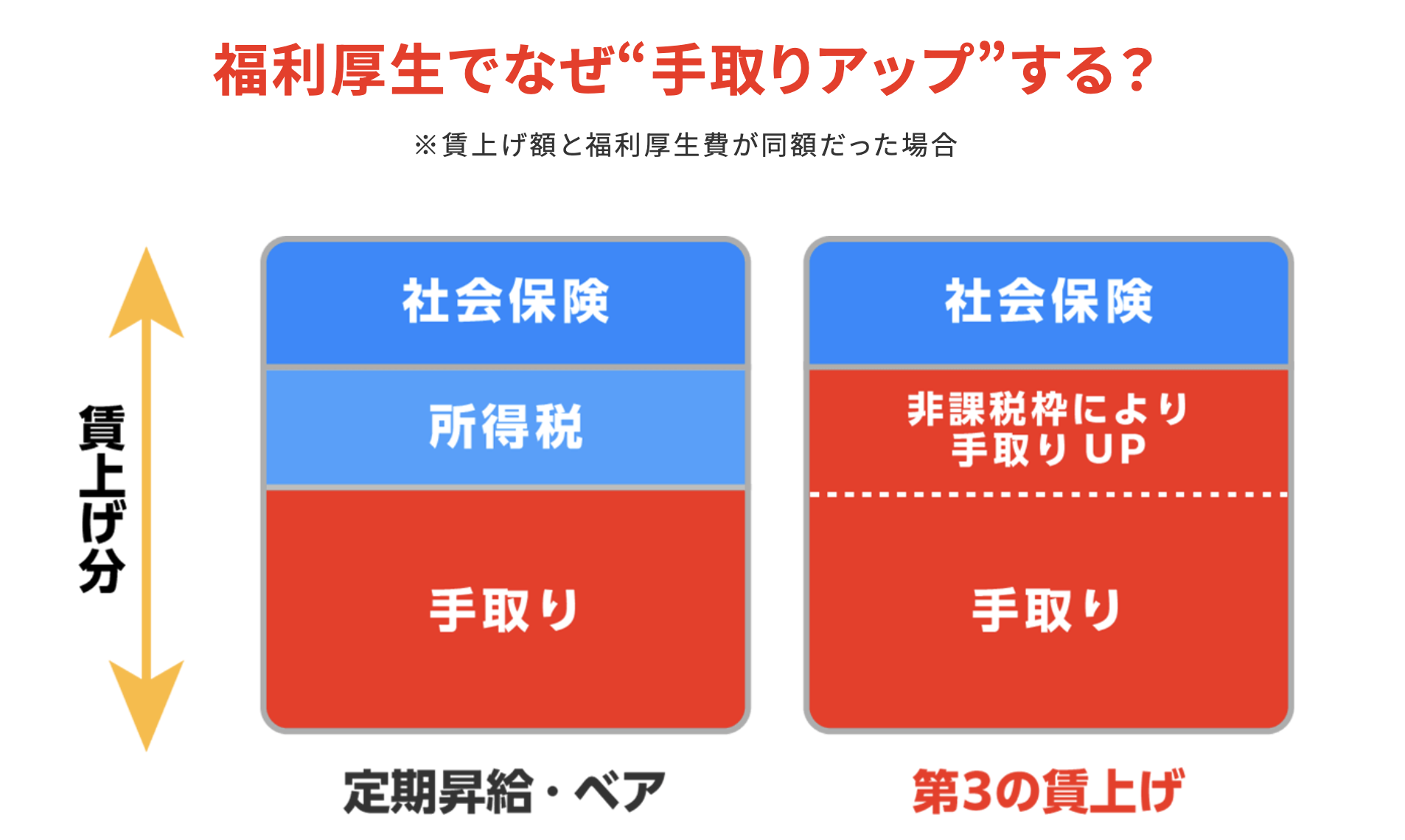

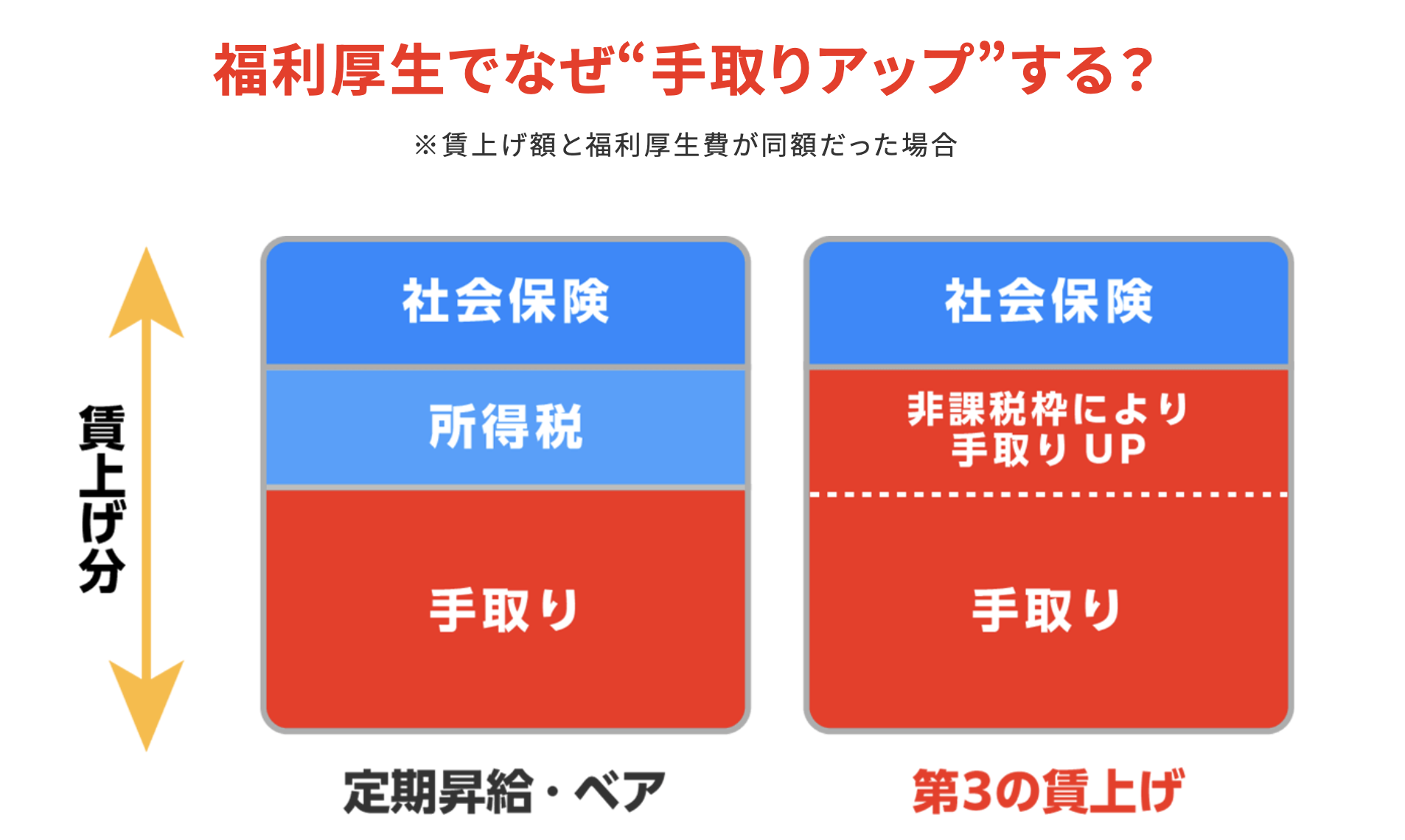

なお、福利厚生費は経費として計上できるため、企業側は法人税の軽減が可能です。また、一定の要件を満たせば、所得税を非課税枠運用できるため、従業員の実質手取り増加にも寄与します。

つまり、福利厚生を活用することにより、人手不足と生産性低下の課題を解消しつつ、年収の壁に影響することなく従業員の実質手取りを増やすことができるのです。

出典:“福利厚生”で実質手取りアップと高いエンゲージメントの実現を「#第3の賃上げアクション」プロジェクト

関連記事:福利厚生をまとめてチェック!導入メリットから課税についてまで網羅

年収の壁を乗り越える!企業の取るべき対策とは

年収の壁によって引き起こされる従業員の就業調整は、企業の人手不足や生産性低下の原因となる深刻な課題です。政府による支援策も打ち出されていますが、根本的な解決のためには、企業独自の取り組みが欠かせません。

賃上げや福利厚生の充実は、人材の獲得・定着や従業員のモチベーション向上に効果的です。特に福利厚生は、一定の要件を満たせば所得税を非課税枠運用できるため、従業員の手取り増加につながります。

例えば、食事補助の福利厚生として日本一の実績を持つエデンレッドジャパンの「チケットレストラン」の場合、年収の壁に影響を与えることなく従業員の食事代のサポートが可能です。

年収の壁への対策は喫緊の課題ですが、従業員目線に立った丁寧な制度設計が求められます。「チケットレストラン」のような福利厚生の活用で、年収の壁に悩む従業員の不安を和らげつつ、人手不足や生産性低下への対策も図ってみてはいかがでしょうか。

チケットレストランが選ばれる理由

資料請求はこちら

.png)